CSA dévoile les chiffres de janvier 2026

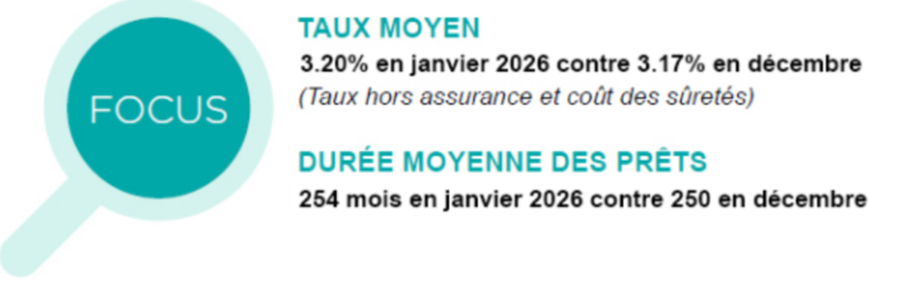

En janvier 2026, le taux moyen des crédits passe à 3,20%

Amorcée en septembre dernier, la hausse du taux moyen se poursuit, avec

une progression de 3 points de base en un mois.

Les banques ont dû réajuster leurs barèmes pour répondre à la dégradation de leur environnement.

Mais avec une demande de crédits en léger

repli, les banques cherchent aussi à préserver leur activité de prêteur et

composent, entre ajustement nécessaire des taux aux contraintes financières, et

préservation de la solvabilité des emprunteurs.

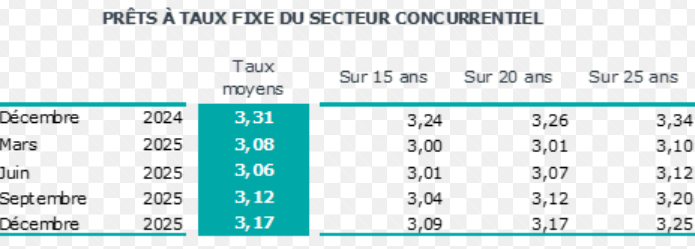

Dans un paysage dominé par l’incertitude, les taux des prêts à 25 ans

ont néanmoins bondi de 20 pdb entre juillet 2025 et janvier 2026, ceux à 20 ans

de 19 pdb, alors que les taux des prêts à 15 ans ont augmenté moins vite, de 13

pdb

Niveau record pour la durée Moyenne

En janvier 2026, la durée moyenne des prêts accordés était de 254 mois

(264 mois pour l’accession dans le neuf et 268 mois pour l’accession dans

l’ancien), niveau le plus élevé connu.

En période de remontée des taux, les banques utilisent les durées

longues pour atténuer les conséquences de la remontée du coût des opérations

financées et alléger ainsi les mensualités d’emprunt.

L’annuité de remboursement moyenne pour un emprunt de 100 K€ est

d’ailleurs stable depuis décembre 2024. Et si elle est inférieure de 11.1 % à

celle de décembre 2023, elle reste plus élevée de 18.5 % par rapport à décembre

2021.

Dans le détail, il y a pourtant moins de prêts de 25 ans et plus en

proportion : 48.3 % en janvier 2026 contre 55.4 % en janvier 2025. En revanche,

on compte plus de prêts d’une durée comprise entre 20 à moins de 25 ans. Là

encore c’est un jeu d’équilibriste pour les banques qui s’efforcent de contenir

la durée de leurs engagements en évitant les durées les plus longues, sans pour

autant négliger les formules à durée élevée.

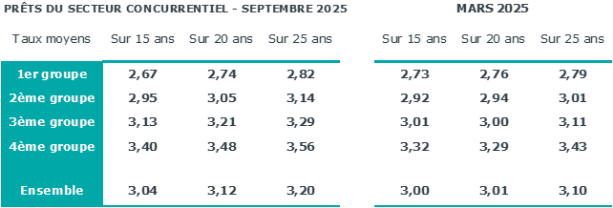

Cette déformation de la structure de la production permet de comprendre

les évolutions des taux constatées depuis plusieurs mois : le taux moyen

augmente moins vite que les taux des produits « phares » à 20 et 25 ans,

puisque les prêts les plus longs voient leur poids se réduire dans le marché au

bénéfice de prêts moins longs octroyés avec des taux plus bas.

Hausse rapide du coût des operations, solvabilité en recul

L’augmentation des revenus des emprunteurs est faible, de + 0.5 % en janvier 2026, en GA après

+ 2.4 % en 2025. D’autre part, l’augmentation du coût

des opérations est rapide, de + 8.1 % en janvier, en GA, après + 4.8 % en 2025,

du fait de tensions renforcées sur les prix des logements.

Ainsi le coût relatif qui avait commencé à remonter dès le printemps

2025 progresse maintenant rapidement : 4.3 années de revenus en janvier 2026,

contre 4.1 années de revenus il y a un an à la même époque.

La progression rapide des prix des logements entraine aussi des montants

moyens des crédits plus élevés (+ 8.7 % en janvier, en GA, après + 7.7 % en

2025).

Dans ce contexte, même si le niveau de l’apport personnel remonte rapidement, après la baisse observée en 2025, l’indicateur de solvabilité de la demande recule.

Accalmie sur l’activité en ce début d’année

Dans un environnement économique peu favorable, le 2nd semestre 2025 a

vu un affaiblissement de la production de crédits immobiliers. Le début de

l’année 2026 confirme ces évolutions.

D’ailleurs, le rythme de progression de l’activité constaté en janvier est très inférieur à celui de janvier 2025 : avec en GA, + 9.3 % pour la production de crédits mesurée en niveau trimestriel glissant, contre

+ 49.4 %

en janvier 2025 ; et + 17.9 % pour le nombre de prêts accordés, contre + 43.9 %

il y a un an à la même époque. L’atterrissage de la reprise est rapide.

Cependant, le marché des crédits est encore actif en janvier 2026 et la mesure en niveau annuel glissant reste positive pour la production de crédits, de 27.2 %, comme pour le nombre de prêts accordés,

+ 34.9% en janvier 2026 (contre + 51.4 % en avril dernier, au point haut de la reprise).