La fréquence de gain, un indicateur pertinent de la fiabilité d’un fonds et des performances d’une classe d’actifs

Alors que les campagnes de participation et d’intéressement 2024 battent leur plein, Eres publie les résultats de son étude « l’Argus des FCPE » qui analyse la fréquence de gain des fonds d’épargne salariale. Cet indicateur rend compte de la capacité d’un fonds à préserver son capital dans la durée. C’est un parfait indice de fiabilité pour aider le salarié épargnant à choisir le ou les fonds qui correspondent à ses objectifs. Les conclusions de l’étude apportent un éclairage qui tient compte des circonstances macroéconomiques exceptionnelles de ces dernières années et leurs impacts sur l’épargne des Français.

La fréquence de gain, un indicateur clé pour le salarié épargnant

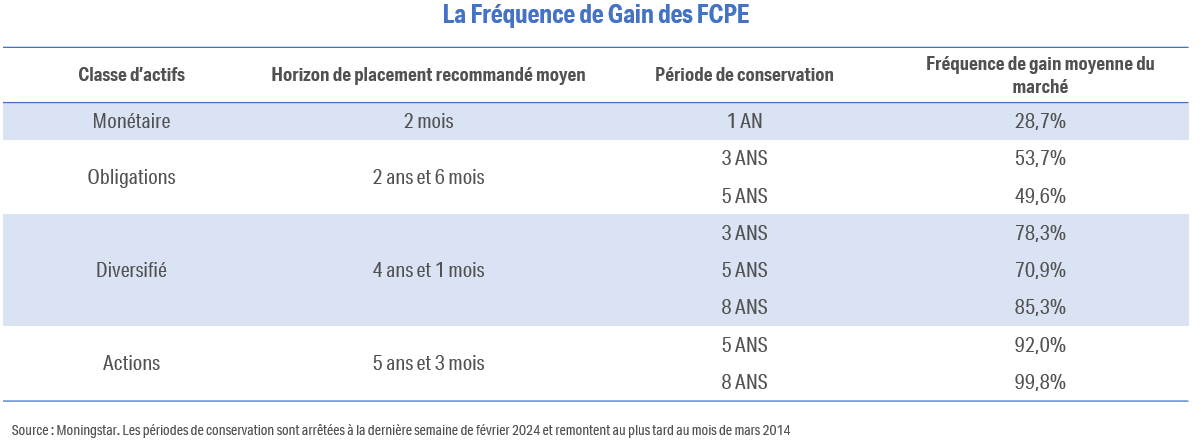

La gestion de l’épargne des salariés impose une maîtrise du risque qui se traduit par la capacité à préserver et revaloriser le capital des salariés dans la durée. C’est pourquoi nous avons analysé la fréquence de gain de tous les FCPE (Fonds communs de placement d'entreprise) du marché sur leur horizon de placement recommandé, mais aussi sur des périodes plus longues ou plus courtes. La fréquence de gain qui se définit comme le pourcentage de rendements positifs d’un fonds sur une fréquence donnée, est en effet un très bon indicateur de la fiabilité d’un fonds sur son horizon de placement recommandée.

« Avant de placer son épargne, le salarié doit prendre en considération un panel d’informations allant de la durée de placement recommandée du fonds à sa performance, en passant par son niveau de risque. Pour aider les salariés épargnants à analyser les fonds disponibles et sélectionner ceux qui permettent de répondre à ses objectifs, nous avons chez Eres, créé un indice lisible et accessible rendant compte de la capacité effective d’un fonds à préserver son capital : la fréquence de gain. », rappelle Gaël Gilbert, Directeur d’Eres gestion.

« En théorie, si l’épargnant laisse ses avoirs sur le fonds pendant la durée de placement recommandée, le risque de perdre une partie de son capital est censé être limité. Par exemple, un fonds dont l’horizon de placement est

5 ans, pourrait avoir des performances positives (mais non garanties) sur quasiment toutes les périodes de 5 ans quelle que soit la date d’investissement. », poursuit Mirela Stoeva, Directrice de l’offre et des études chez Eres.

Les conditions de marché exceptionnelles ces 10 dernières années bouleversent la lecture de l’indicateur de fréquence de gain

Nous avons fait face au cours de la dernière décennie à une conjoncture macroéconomique exceptionnelle.

Celle-ci a imposé aux banques centrales de mettre en œuvre des taux directeurs historiquement bas entre 2016 et 2022 (politique de taux nuls à négatifs de la BCE), conduisant les fonds monétaires à présenter sur la période des rendements négatifs. Par ailleurs, la forte remontée des taux d’intérêt en 2022 a significativement perturbé la fréquence de gain des fonds obligataires.

Les résultats de notre étude traduisent ces circonstances conjoncturelles hors normes :

▪ Sur un an, les fonds monétaires, pourtant « habituellement » jugés stables et présentant des niveaux de risque moindres, n’ont réussi à préserver leur capital que dans 28,5% des périodes observées (contre 80% en 2017)

▪ Sur 3 ans les fonds obligataires, dans la même dynamique, ne présentent une fréquence de gain que de 53,7% (contre 93% en 2017)

▪ Sur 5 ans, les fonds diversifiés ont réussi à préserver le capital dans 70,9% des cas (contre 90% en 2017)

▪ A l’inverse, les fonds actions, reflétant la bonne santé des marchés actions depuis 2017, présentent une fréquence de gain flatteuse de 92% (contre 82% en 2017)

Historiquement les deux classes d’actifs les moins volatiles (monétaires et obligataires) sont donc celles qui ont connu une nette baisse de leur fréquence de gain sur leurs durées de conservation respectives. Dans ces deux catégories, les fonds Eres enregistrent une fréquence de gain en moyenne meilleure que le marché :

▪ 35,3% pour les fonds monétaires selon une période de conservation d’un an (contre 28,7% observé en moyenne sur le marché) ;

▪ 74,5% et 65,1% pour les fonds obligataires selon respectivement une période de conservation de 3 ans et de 5 ans (contre 53,7% et 49,6% observés en moyenne sur le marché).

Conserver plus pour gagner plus ?

Si la fréquence de gain reste en augmentation à mesure que la durée de conservation s’allonge, l’analyse des rendements des différentes classes d’actifs ces dernières années, nous montre l’importance de l’adaptation de son allocation de portefeuille aux circonstances macro-économiques et souligne l’importance d’un indicateur comme l’indice de fréquence de gain.

Gaël Gilbert conclut : « Si la durée d’investissement recommandée est une donnée intéressante, la fréquence de gain sur cette durée est essentielle pour le salarié épargnant. Ainsi, il serait préférable qu’elle soit indiquée dans le DIC (Document d’Information Clé) afin que l’épargnant puisse avoir une meilleure vision du risque réel des fonds. Cet indicateur clé permet d’offrir à l’épargnant lors de sa prise de décision une vision d’ensemble de la performance d’un fonds. »