Etude FNAIM

La rentrée universitaire 2023 ne fait pas exception et soulève son lot d’interrogations quant à la recherche d’un toit pour les étudiants. La pénurie de logements, et en particulier celle qui concerne le logement étudiant, qui touche le marché hexagonal, complexifie la tâche. À ce titre, est-il judicieux d’investir dans l’immobilier pour loger son enfant étudiant ? Ou faut-il privilégier la location ? La hausse des taux d’intérêt influence-t-elle beaucoup les scénarios ?

Chiffres à l’appui, la FNAIM propose ici quelques conseils à travers cette nouvelle étude (après les éditions de 2021 et 2022) et met en évidence l’évolution du marché ces dernières années.

Deux solutions : louer ou acheter

La période estivale annonce en filigrane la prochaine rentrée universitaire : pour mener à bien ses études supérieures, le cru 2023 des bacheliers s’apprête à rejoindre les « candidats à un logement ». Le défi est de taille, face à la discordance entre demande et offre, même si cette recherche peut être, pour les parents et futurs étudiants, l’occasion de choisir entre location et acquisition.

Deux stratégies distinctes, dont les avantages dépendent des villes ciblées, de la typologie du bien, du budget, de la durée prévisionnelle des études, des potentielles aides en fonction du projet (allocations, primes de rénovation…), mais aussi de la possibilité et volonté de se constituer un patrimoine.

Le moment d’investir ? Plusieurs éléments à prendre en compte

Pour aider à la décision, les derniers chiffres de la Fédération nationale de l’immobilier et de l’observatoire des loyers Clameur permettent de comparer les taux de rendement des 30 communes françaises comptant le plus d’étudiants et d’illustrer les réalités économiques de chaque option.

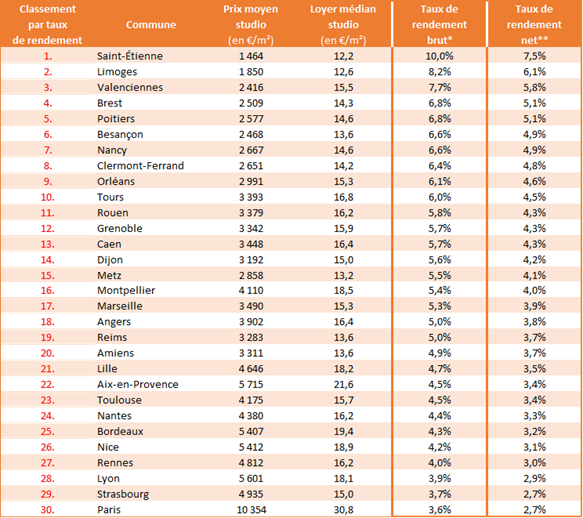

Les 30 premières villes étudiantes françaises, classées par taux de rendement net

(estimé à 75% du rendement brut)

* Rendement brut : sans prise en compte de la fiscalité (taxe foncière…),

des éventuels travaux à réaliser régulièrement dans le logement, des charges et autres frais.

Source : Données de prix moyens FNAIM au 1er mai 2023 (appartements).

Données de loyers médians de Clameur (baux signés en 2022, appartements).

Dans cette logique d’acquisition, des dispositifs de défiscalisation immobilière peuvent être adaptés à la situation. Par exemple, le dispositif Denormandie (acquisition d’un logement ancien dans une des 222 villes labellisées Cœur de Ville, qui fera l’objet de travaux représentant au moins 25% du prix). Ce dispositif permet une réduction d’impôts pouvant aller jusqu’à 21% de l’investissement dans la limite d’un plafond de 300 000€. Mieux, il offre la possibilité de louer le bien à ses ascendants ou descendants à la condition qu'ils ne soient pas rattachés au foyer fiscal du propriétaire.

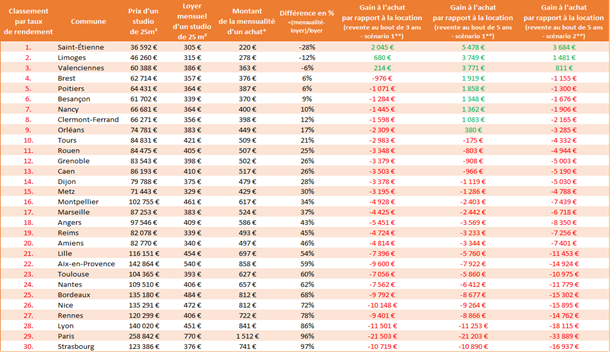

Comparaison des mensualités à l’achat et à la location

Il est intéressant, dans un premier temps, de comparer le montant de la mensualité que représenterait un achat avec le loyer moyen. Pour certaines villes, la différence entre un remboursement de crédit et un loyer est minime. À Brest par exemple, pour un studio de 25 m², il faudra débourser 357€/mois de loyer contre 376€/mois pour un achat sur 20 ans. On constate néanmoins que, dans la même ville, cet écart se creuse puisqu’il était quasi nul en 2022 (321€/mois de loyer et 322€/mois de mensualités d’achat). Même chose à Poitiers, où le loyer sera de 364€ contre 387€ pour les mensualités de crédit (différence plus marquée, cependant et là aussi, que l’an dernier). C’est seulement à Valenciennes, Limoges et Saint-Étienne, que le remboursement d’un crédit sera moins cher qu’un loyer. Si c’était encore le cas à Nancy en 2022, il y est aujourd’hui 10% plus coûteux de rembourser un crédit plutôt que de payer un loyer.

Le taux de rendement (le ratio entre le revenu locatif annuel et le prix d’acquisition) est également un élément à bien regarder et à prendre en compte, rappelle la FNAIM. « Côté budget, c’est l’élément qui doit servir de mesure de référence pour justifier de l’opportunité de l’investissement », explique Loïc Cantin, Président de la FNAIM, qui rappelle d’anticiper l’ensemble des charges qui peuvent peser sur le budget (charges de copropriété, taxes foncières, éventuels travaux, etc.).

Pour les taux de rendement net escompté à l’acquisition d’un studio de 25 m² (hors fiscalité sur les revenus personnels), Saint-Étienne arrive en tête du classement établi (7,5%), devant Limoges (6,1%), Valenciennes (5,8%) et Brest et Poitiers ex aequo (5,1%), loin devant Lyon (2,9%) et Paris (2,7%).

Saint-Étienne, Limoges et Valenciennes se partagent le podium pour la deuxième année consécutive, avec des taux de rendement qui ont tous augmenté depuis 2022. Brest se hisse aujourd’hui de la cinquième place en 2022 (5,7%) à la quatrième en 2023. Poitiers fait quant à elle son entrée dans le top 5, détrônant Nancy, qui en sort après avoir tenu la première place en 2021.

« Il est nécessaire de prendre en compte l'ensemble des critères de coût, bien comparer le prix d’un loyer aux mensualités d’un crédit, et ne pas hésiter à se faire accompagner par un professionnel », poursuit Loïc Cantin. « Le taux de rendement est un indicateur parmi beaucoup d’autres. Car à Nice, Rennes ou Bordeaux, le taux de rendement affiché autour de 3% semble attractif, mais il est à ramener au prix d’acquisition (entre 120 000 et 135 000€ pour un 25 m²) ».

Depuis deux ans, Saint-Étienne et Paris constituent les deux extrémités de la chaîne des prix. Par exemple, le loyer mensuel d’un studio de 25 m² s’établit en moyenne à 305€ à Saint-Étienne (contre 268€ en 2022) et à 770€ à Paris (contre 739€ en 2021 et 749€ en 2022). La mensualité d’un investissement locatif stéphanois atteint 220€ (près de cent euros en moins), alors qu’à Paris, cette mensualité grimpe en moyenne à 1 512€ (un excédent de 742€, soit une différence de 96 % allant donc presque du simple au double, contre 86% en 2022).

« Suivant la ville où son enfant part étudier, il peut être plus intéressant financièrement – lorsque c’est possible – de rembourser un crédit que de verser un loyer, et à terme obtenir une source de revenus supplémentaires, notamment en considération de la hausse des taux. L’entrée d’un enfant à l’université peut être le moment de sauter le pas et de commencer à se constituer un patrimoine immobilier », poursuit Loïc Cantin.

Taux de rendement et prix à l’acquisition : des fossés de taille

* Hypothèses : droits de mutation = 7,5% du prix, emprunt sur 20 ans avec un taux à 3,15%,

rendement net estimé à 75% du rendement brut pour tenir compte de la taxe foncière, des travaux, de certaines charges…

** Scénario 1 : prix stables au cours de la période, Scénario 2 : prix en baisse de 1% par an au cours de la période.

Anticiper la revente et la remontée des taux

Pour ceux qui feraient le choix d’investir, le potentiel gain à la revente est également à prendre en compte. Or, celui-ci varie fortement selon les villes, le contexte économique et les durées de détention. Ainsi, à Saint-Étienne, ce gain serait de 2 045€ et de 680€ à Limoges, en cas de revente au bout de trois ans dans un contexte de prix stables. Valenciennes ferme le classement des villes où le gain à l’achat est positif, une « short-list » drastiquement raccourcie par rapport aux dernières années. Si l’on comptait, à scénario équivalent, 10 communes où le gain était positif en 2021, puis 15 en 2022, elles ne sont plus que 3 en 2023.

Attention cependant à la durée de détention prévisionnelle ! À Marseille, dans le cas d’une revente après trois ans seulement de détention, le gain potentiel deviendrait finalement une… perte, évaluée à 4 425€ (alors que l’on constatait un gain de 446€ en 2022). Cette perte monterait à 7 396€ à Lille, 11 501€ à Lyon et même 21 503€ à Paris, des montants qui ont presque tous doublé par rapport à 2022. Il faut donc bien intégrer dans les calculs l'ensemble des frais liés à l'achat (honoraires d’agence, frais de notaires, etc.) qui peuvent impacter la plus-value possible au moment de la revente.

Selon le scénario d’une revente au bout de 5 ans de détention avec un prix en baisse de 1% par an, si les gains étaient tous positifs et, qui plus est, supérieurs à 10 000€ toutes villes confondues en 2022, on retrouve, en 2023, le podium Saint-Étienne, Limoges et Valenciennes comme seul à procurer encore un gain potentiel, une perte substantielle étant désormais estimée dans toutes les autres villes.

Dans un contexte de remontée de taux d’intérêt, franchir le pas à l’occasion de l’entrée d’un enfant dans les études supérieures nécessite donc de bien anticiper ces estimations. « Les signaux d’alerte se multiplient, et les taux de crédits ont commencé à repartir à la hausse, ce qui alourdit la charge de l’emprunt et rend de fait l’investissement moins intéressant. », poursuit Loïc Cantin.

En effet, les taux devraient atteindre les 4% dans les prochains mois. Dans le cas du recours à l’emprunt pour un montant de 100 000€ sur 20 ans entre un taux à 1% et un taux à 4%, les écarts de mensualité sont considérables, puisque celle-ci passe de 459,89€ à 605,98€. Ainsi, pour un scénario de revente à 3 ans, les intérêts payés passent de 2 800,44€ à 11 405,19€. Une perte d’environ 8 500€. « Ce n’est pas négligeable et doit être pris en compte », estime Loïc Cantin.

La location reste une solution souple appréciée

Que ce soit par choix ou devant la hausse passée des prix et la hausse des taux, la location reste une solution appréciée pour trouver un hébergement pour ses enfants, surtout maintenant que les fossés se creusent. Le loyer mensuel d’un studio de 25 m² reste stable dans certaines villes telles que Nice (471€ en 2022, 472€ en 2023), Strasbourg (375€ l’an dernier, 376€ cette année) et Metz (322€ en 2022 contre 329€ en 2023). Il est même en baisse à Nancy (371€ en 2021, 366€ en 2022 et 364€ en 2023), Amiens (389, 388 et 340€ au titre des mêmes années) ou encore Rennes (413, 410, et 406€).

En effet, contrairement à l’achat, de nombreuses aides financières existent en fonction des ressources du foyer – notamment l'Aide personnalisée au logement (APL) et l'Allocation logement sociale (ALS) – pour permettre de faire baisser le prix du loyer.

« Trouver la bonne location étudiante demande également quelques réflexes, prévient Loïc Cantin. Mieux vaut anticiper et s’y prendre tôt pour avoir plus de choix. L’idéal étant de pouvoir se déplacer pour déterminer la localisation idéale, en fonction des transports, des commerces et des lieux d’études ».

Il faut également prendre en compte les coûts liés à l’énergie et les charges locatives et anticiper les travaux de rénovation et d’entretien futurs prévisibles.